Com o churrasco praticamente suspenso e lanchonetes e restaurantes fechados país afora, não há demanda aquecida no mercado interno.

A rotina enclausurada dos brasileiros está tirando o sono de frigoríficos e açougueiros. Se é verdade que o consumo em casa aumentou, o que até chegou a provocar corrida aos supermercados, também já está claro para empresários e executivos da indústria de carne que desmontar um boi e vender suas partes no Brasil virou um desafio espinhoso.

Com o churrasco praticamente suspenso e lanchonetes e restaurantes fechados país afora, não há demanda para os cortes nobres, o que já obrigou frigoríficos de médio porte a congelar picanha, uma medida incomum. As vendas dos cortes nobres, os mais apreciados e com preços mais altos na composição do boi (10% da carcaça bovina), caíram mais de 50%, conforme duas fontes.

“Dizem que ninguém deixa de comer. Calma! O povo vai deixar de comer, sim. Ele vai para o frango e o ovo”, disparou um executivo da indústria, lembrando que a carne bovina é a proteína mais cara.

Nos últimos dias, o Valor entrevistou analistas e executivos de alguns dos principais frigoríficos do país para entender os impactos do coronavírus no segmento. É consenso que, com exceção dos exportadores – beneficiados pelo câmbio e pela retomada da demanda chinesa-, a situação das indústrias está longe de ser confortável.

Para boa parte das empresas, o mercado doméstico é o polo de escoamento. Embora o Brasil lidere as exportações mundiais de carne bovina, 75% da produção do país fica no mercado doméstico. Além disso, as maiores indústrias – JBS, Marfrig e Minerva Foods – concentram as exportações, respondendo por metade dos embarques. E nem mesmo as grandes estão imunes ao cenário de margem de lucro apertada, uma dificuldade que já antecedia às tormentas provocadas pela covid-19.

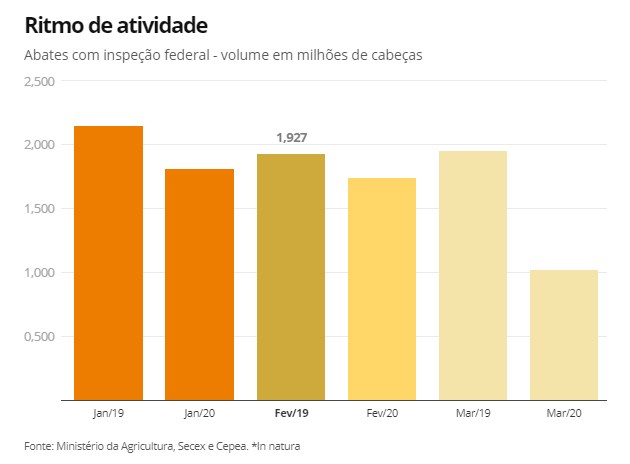

Vale lembrar que o ritmo de abates em frigoríficos fiscalizados pelo Serviço de Inspeção Federal (SIF), que respondem por mais de 70% das atividades formais, caiu no primeiro bimestre e, na terça-feira, o Ministério da Agricultura divulgou um relatório com dados parciais que indicaram que a retração se aprofundou no mês de março (ver infográfico).

No primeiro bimestre, as 224 unidades com SIF abateram 3,5 milhões de cabeças, queda de 12,6% ante o mesmo período de 2019. Com os dados de março, os abates trimestrais teriam amargado queda de 24%. Mas fontes ponderam que essa redução tende a ser menor, já que as informações de março, que indicaram uma queda de 47%, serão atualizadas até dia 10. Mas poucos negam que os abates pioraram e que a tendência deverá continuar em abril.

Para os frigoríficos, o problema não se resume à tibieza da demanda interna. A oferta de boi gordo, matéria-prima que corresponde a cerca de 80% do custo de produção, é restrita. Na era da conectividade, os pecuaristas também se organizaram, e tentam ao máximo segurar o preço da arroba na casa dos R$ 200 – considerando o Estado de São Paulo, uma referência para o restante do país. E, ainda que a retomada da demanda chinesa represente apenas a volta de um mercado que compra menos de 10% da produção brasileira, é o suficiente para sustentar o preço enquanto as pastagens são boas, o que mantém o preço do boi gordo quase 30% mais elevado do que há um ano.

É sobre esse tabuleiro que os frigoríficos se movem, paralisando temporariamente as atividades em abatedouros que, em geral, têm no mercado interno um peso mais relevante. Proteger as margens é o nome do jogo. Se em períodos normais as férias coletivas de frigoríficos já têm essa função, com a parada de plantas em períodos sazonalmente de menor oferta – que varia de acordo com a região -, a estratégia ganha força em tempos como os atuais.

No mês passado, JBS paralisou, por 20 dias, cinco frigoríficos. O Valor apurou que parte deles terá a paralisação, que começou em 19 de abril, estendida por dez dias. Paralelamente, a empresa está ampliando os abates em Barra do Garças (MT), unidade que tem habilitação para exportar à China, e dando férias coletivas nas plantas de Água Boa (MT) e Coxim (MS), dependentes das vendas domésticas. Procurada pela reportagem, a JBS não comentou.

Pelo gigantismo – 37 abatedouros no país -, a JBS é o grande frigorífico que mais depende das vendas no mercado interno. Mas a situação também atingiu as outras companhias. Em 23 de março, a Minerva paralisou, por entre 10 e 15 dias, quatro de seus nove abatedouros no Brasil, o que é mais, proporcionalmente, do que fez a JBS. Na ocasião, a companhia informou que a decisão estava “alinhada à piora dos cenários doméstico e global, que inclui queda da demanda no segmento de food service e limitações logísticas em diversas partes do mundo”, além de ser uma medida que ajuda a conter o coronavírus.

No caso da Marfrig, a revisão do parque fabril já vinha desde 2019, com o fechamento de três abatedouros e a ampliação da unidade de Várzea Grande (MT), habilitada pela China. Em meio à restrição de gado e às turbulências internas, a companhia está abatendo menos e também poderá lançar mão de férias coletivas em Mineiros (GO), tendo em vista que abril é um período de menor oferta de boi nessa região. No Brasil, o grupo tem 12 abatedouros.

Nesse cenário, há quem avalie que a demanda enfraquecida reduzirá o preço do boi, apesar da resistência dos pecuaristas e da oferta restrita. “Temos um mercado interno importante, e aqui o cenário é ruim”, disse César Castro Alves, analista do Itaú BBA. Além disso, nem todos os importadores estão se recuperando como a China. Na Europa, mercado nobre, as vendas estão paralisadas.

- Exportação de carne Angus cresce 260% em volume em 2025 e soma 11,2 mil toneladas

- Disparou: Boi gordo supera R$ 325/@ no físico e mercado futuro entrega ágio de quase R$ 10/@

- Starlink Mini por R$ 100/mês vira febre no agro e promete internet onde o 4G não chega; veja

- Como a reforma tributária ameaça pequenos produtores rurais: CNPJ, NF-e e mais

- Crédito rural de 3% ao ano: veja como funciona a nova linha de financiamento

A chegada da entressafra das pastagens, em maio, poderá exercer pressão baixista sobre o gado. “O volume de chuvas diminui e a suplementação [grãos] está ficando cara. É um trunfo a menos para segurar o animal. Dependendo do fluxo de caixa, o produtor será obrigado a vender”, disse o analista Wagner Yanaguizawa, Rabobank.

Embora concorde que a entressafra pressionará o boi gordo, Mauricio Nogueira, sócio-diretor da consultoria Athenagro, pondera que a oferta é restrita. Para ele, o preço médio do gado será superior ao do ano passado, mas é improvável que as cotações voltem para a casa dos R$ 230, patamar que fez a festa dos pecuaristas em novembro.

Fonte: Valor Econômico.