Infelizmente, segundo as informações, o ICMS deverá ser recolhido pelos estabelecimentos vendedores devem recolher o ICMS em dinheiro a cada operação!

A Associação Nacional dos Distribuidores de Insumos Agrícolas e Veterinários (Andav) e a Associação das Empresas Cerealistas do Brasil (Acebra) ajuizaram, no Supremo Tribunal Federal (STF) ,a Ação Direta de Inconstitucionalidade (ADI) 7065 contra normas de São Paulo que estabelecem que os vendedores de soja e milho estabelecidos no estado devem recolher, em dinheiro, o Imposto sobre Circulação de Mercadorias e Serviços (ICMS) a cada operação de saída interestadual das mercadorias. A ação foi distribuída ao ministro Gilmar Mendes.

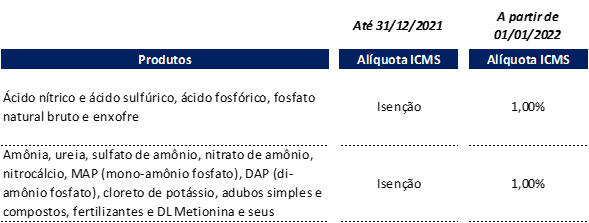

A briga pela taxação do ICMS no estado de São Paulo, é antiga e deve continuar a ocorrer, não só para o milho. Segundo as informações divulgadas, ainda em 2021, ocorre também o aumento do ICMS para diversas categorias de insumos, conforme tabela abaixo!

Na avaliação das entidades, o artigo 59 da Lei estadual 6.374/1989 e o artigo 351 do Decreto 45.490/2000, que regulamenta o ICMS no estado, viola o princípio da não cumulatividade (artigo 155 da Constituição Federal), que permite aos contribuintes o direito de compensar o imposto devido na operação de saída com o montante cobrado nas operações anteriores.

Elas também apontam que a medida causa desvantagem concorrencial em relação às empresas estabelecidas em outros estados.

A Andav e a Acebra pedem medida liminar para suspender, até decisão definitiva, a eficácia dos dispositivos questionados e a suspensão de todos os processos administrativos e judiciais que tratem da matéria.

Processo relacionado: ADI 7065

Decreto do Governo de São Paulo altera benefícios fiscais de ICMS aplicáveis às operações com insumos agropecuários

No dia 29 de setembro de 2021 foi publicado, pelo Governo do Estado de São Paulo, o Decreto nº 66.054/2021, que com base nos Convênios ICMS 21/16, 26/21 e 104/21, todos celebrados no âmbito do Conselho Nacional de Política Fazendária (Confaz), ou seja, com efeito em âmbito nacional, promovendo alterações nos benefícios da isenção e de redução da base de cálculo do ICMS concedidos nas operações internas, interestaduais e de importação de insumos agropecuários, cuja vigência será a partir de 1º de janeiro de 2022.

Outra alteração importante e que merece destaque é que passará a ser exigido o estorno proporcional do crédito do ICMS relativo às mercadorias beneficiadas com a redução de base de cálculo.

Por se tratar de alteração legal que decorre da internalização do Convênio 26/21, que revogou dispositivos do Convênio 100/97, os demais Estados e o Distrito Federal também deverão exigir a mesma tratativa em relação aos créditos neste tipo de operação.

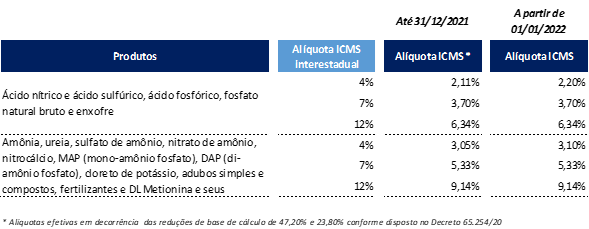

Adiante demonstramos o comparativo da tributação atual com a prevista para o exercício de 2022 conforme o Decreto 66.054/21:

Operações internas e de importação

Operações interestaduais

- Congresso Mundial do Brangus reúne criadores de 11 países em visitas a criatórios gaúchos

- Boom do cavalo Quarto de Milha atrai cantor Hugo, que lança o 1º Leilão Fazenda Planejei

- Abrava pede reunião de emergência com Lula para discutir preço do diesel

- BNDES reduz taxa de juros em empréstimos para mulheres de cooperativas

- Pela primeira vez, Brasil exporta hortifrútis frescos em voo direto para a Ilha do Sal

Ademais, cabe apontar também que a referida redução de base de cálculo para insumos agropecuários (especificados nos quadros acima) deixou de ser tratada no Convênio 100/97, passando a ser regulamentada pelo Decreto 66.054/21.

Recomendamos atenção dos contribuintes paulistas a essas inovações, considerando que afetam tanto o aspecto referente à carga quanto às obrigações acessórias tributárias.

Compre Rural com informações do STF